产能爆发式增长后PA6 Vs PA66

尼龙(Nylon)早先为美国杜邦公司于1938年所开发出的聚酰胺纤维的产品商标,但目前已被用作聚酰胺(英文缩写PA)的别称。聚酰胺系列新产品种类丰富,其中PA6与PA66为生产技术最为成熟,应用最为广泛的聚酰胺产品,两者在全部聚酰胺消费量中的占比约90%。

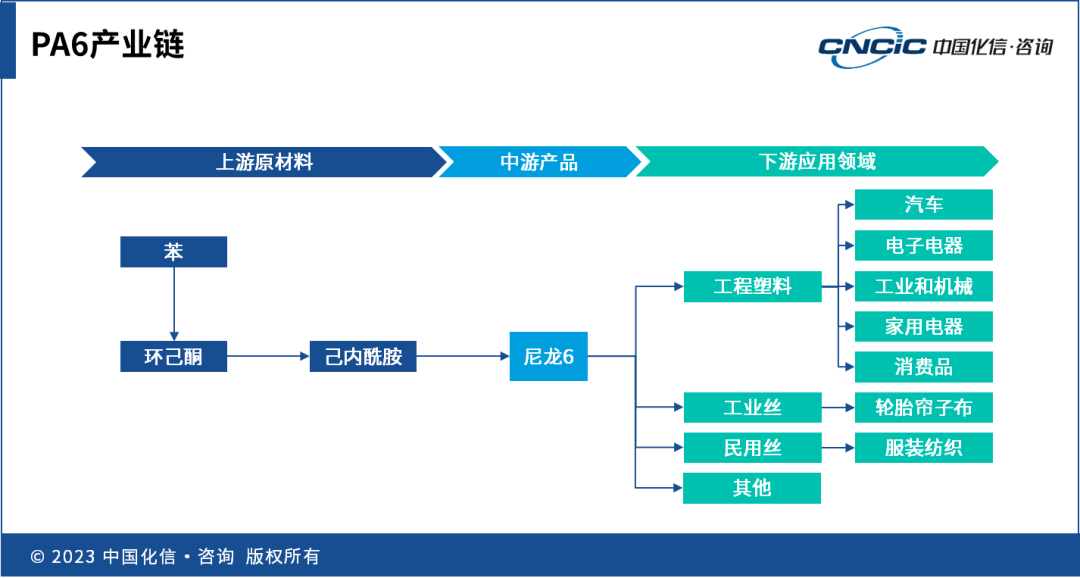

PA6是由己内酰胺开环聚合而成的,是世界上应用最早的合成纤维,也是工程塑料中开发最早的品种,聚酰胺塑料中产量最大的品种。PA6机械强度与结晶性良好,且具备耐腐蚀、耐磨损等特性,主要用作工业丝和民用丝,同时大范围的应用于汽车、电子电气和工业机械等行业。

PA6主要的生产的基本工艺有常压单段聚合法、二段聚合法、间歇式高压釜聚合法、多段连续聚合法等,并辅以固相后缩聚工艺提升产品特性。目前国内PA6的生产技术相对成熟,装置几乎全部采用常压连续法。

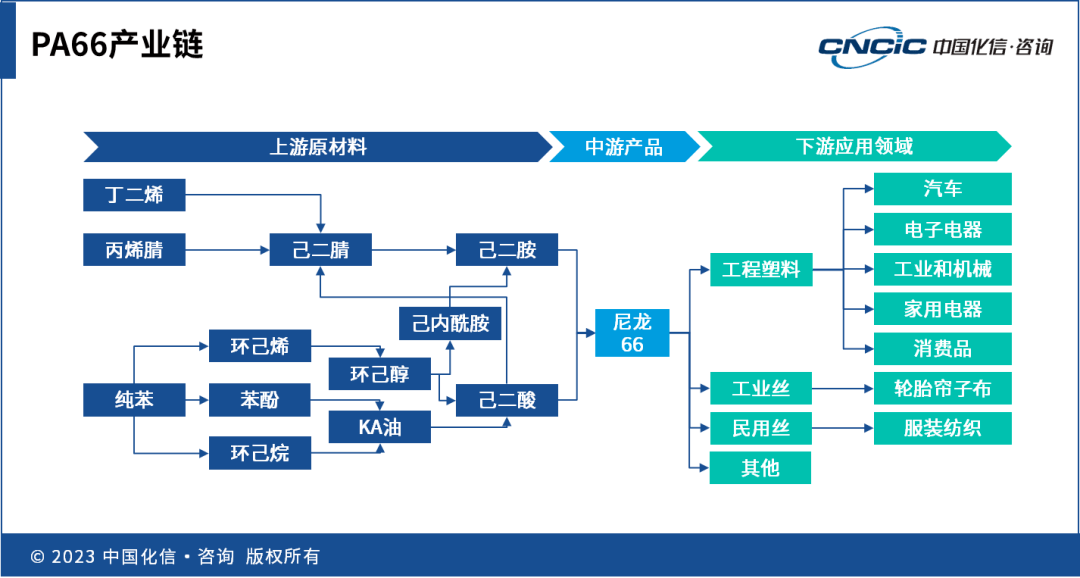

PA66为己二胺与己二酸缩聚所得的产品,且以己二胺和己二酸为原料,经过成盐与聚合两步合成PA66是其唯一的生产的基本工艺。与PA6相比,PA66的耐热性、结晶度、强度、吸水性等性能均更加优异。下游领域中,PA66可主要作为工程塑料用于汽车、电子电气、工业与机械等行业,也少量用作工业丝、民用丝等领域。

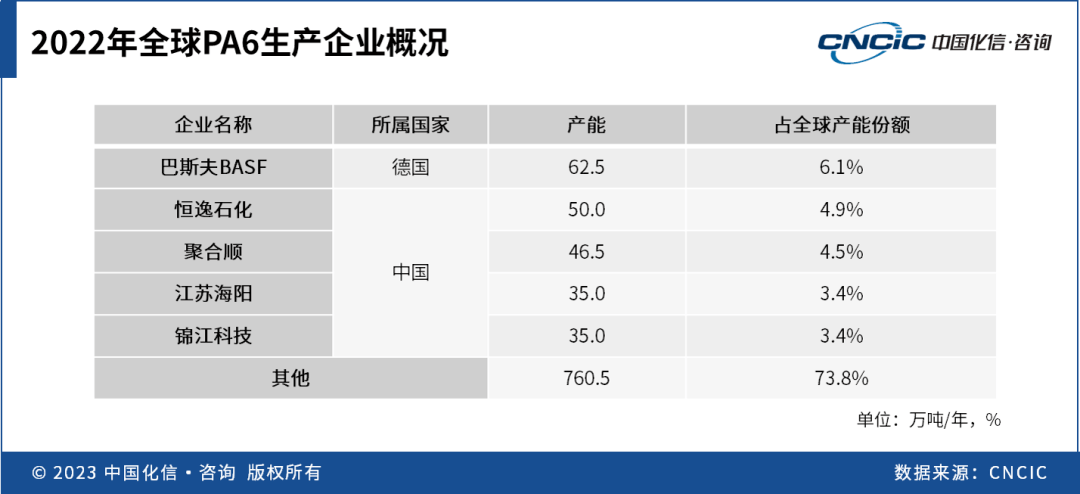

2022年,PA6全球产能1030万吨/年,产能大多分布在在中国,占比近60%,其余地区产能较为分散。目前全球PA6生产能力前三甲企业分别为巴斯夫、恒逸石化和聚合顺,其中德国巴斯夫在全球产能占比最高,约6%。

2022年,我国PA6总产能合计611.0万吨/年,产量443.3万吨,开工率73%。同年,进口量为19.9万吨,出口量39.1万吨,国内消费量约424.1万吨,自给率约105%。与2021年PA6的进出口相对平衡相比,2022年中国PA6出口量大幅度上涨。从进口来看,随着国内供应能力持续增长、生产水平逐年提升,PA6进口量持续下滑,2022年同比减少21.3%。总的来看,2022年全年净出口量达到19.2万吨,考虑到全球PA6贸易总量在120万吨左右,中国已成为全世界主要的PA6净出口国之一。

截至2022年底,我国PA6生产企业产能排名靠前的有恒逸石化、聚合顺、江苏海阳和锦江科技等,TOP5产能占比约34%。在经历2019年的产能快速扩张后,我国PA6市场长期处在供应过剩状态。2022年的产能增长来自4家企业,分别为恒逸石化、华鲁恒升、中仑塑业以及聚合顺,涉及产能共计33.2万吨/年。

中国PA6产能过剩,但仍有多家企业有大型扩产计划,截至目前,我国PA6拟在建项目共有10个,建设规模合计226万吨/年。其中,6个项目有望在2023年内投产,并且预期大多分布在在下半年,全年预计新增产能96万吨/年,将迎来新一轮产能增长高峰。与此同时,下游消费产品扩产跟进不足,预计2023年下半年开始PA6的盈利情况将面临压缩。

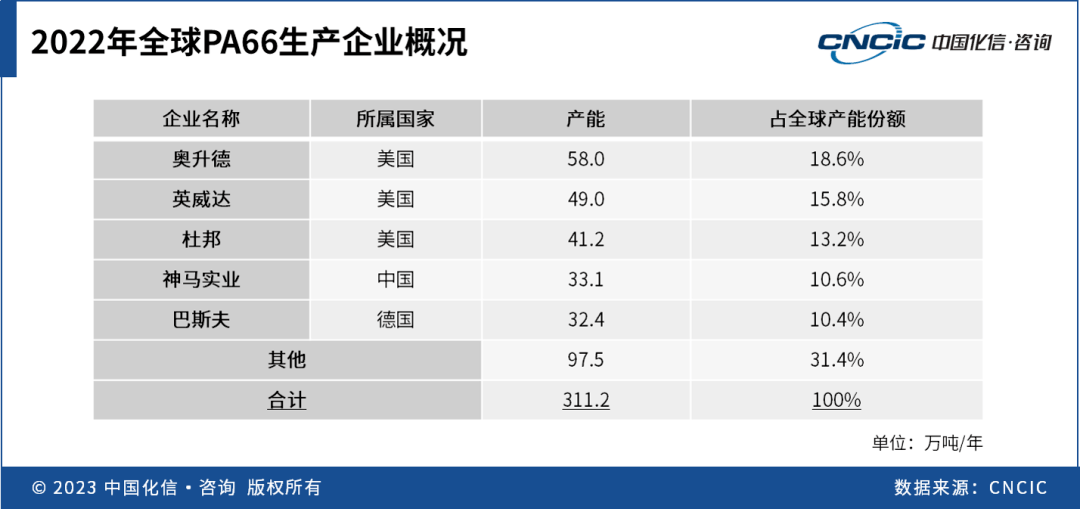

2022年,PA66全球产能311.2万吨/年,中国产能占比约29%,正处于产业高质量发展阶段。目前全球PA66生产大多分布在在美国,生产能力的前三甲企业分别为奥升德、英威达和杜邦,三家企业合计生产能力达到148.2万吨/年,占全球总产能的近48%。

2022年,我国PA66总产能合计89.2万吨/年,产量55.7万吨,开工率62%。同年,进口量为19.8万吨,出口量11.8万吨,国内表观消费量约63.7万吨,自给率约87%。自2021年10月13日起,中国对原产于美国的进口PA66切片继续征收反倾销税,实施期限为5年。此举鼓励了我国自主产业链发展,2022年,PA66进口数量较去年同比下降22%。同时,由于中国PA66产能和产品性能逐步的提升,出口量也相对上升。

PA66为己二胺与己二酸缩聚所得,在两种原料中,国内己二酸产业较为成熟,但己二胺上游己二腈生产技术门槛高,在2019年以前完全依赖进口。近年来国内己二腈取得技术突破,已有多个项目投产,2022年产能合计达到80万吨/年,已超过西欧地区成为全世界第二大己二腈产地。

随着关键原料己二腈逐渐国产化,近年来PA66的产能也不断上涨,迎来扩产潮。截至2022年底,我国共有11家PA66生产企业,产能排名前五的分别是神马实业、英威达上海、华峰集团、辽阳兴家和瑞泰科技,TOP5产能占比高达约86%。

据不完全统计,中国目前拟在建PA66项目20个,涉及产能合计668万吨/年。其中,2023年预计投产的项目有4个,涉及产能共计35万吨/年,预计PA66产能将达到124.2万吨/年。2025年预计国内PA66产能将达到200-250万吨/年,相比2022年的89.2万吨/年产能,年均增速可达30-40%。

目前我国已成全球最大的PA6消费国,在生产能力逐年提升的同时,下游应用领域不断由民用长丝领域拓展至工程塑料及薄膜领域。2022年,中国PA6市场消费量达到约424.1万吨,2018-2022年年均复合增速约为7%,预计未来增速将趋缓,2022-2027年将有约4%的增速。由于我国PA66供应水平持续上升,价格也大幅走低,未来会带动下游应用领域对其的需求量开始上涨,尤其是在工业丝、工程塑料等部分下游应用领域替代PA6的使用。2022年,中国PA66市场消费量达到约63.7万吨,2018-2022年年均复合增速约为2%,预计2022-2027年将有约11%的增速。

目前国内民用丝、工业丝领域约占PA6消费总量的78%,工程塑料、薄膜和其他领域分别占比13%、6%和3%。锦纶民用丝领域是PA6市场需求整体增长的主要驱动力,根本原因是锦纶民用丝与涤纶等化纤相比差异化明显,在服装消费升级、户外运动火热等因素带动下,市场渗透率持续提升,需求量开始上涨好于化纤行业整体。在工程塑料方面,随着PA66供应水平逐步提升,部分PA6需求或将向PA66转移,预计PA6在此方面的增长将相对缓慢。

PA66产品可分纤维级、工程塑料级、薄膜级等几种类型。2022年,PA66在工程塑料下游领域占比最高为57%,工业丝、民用丝和其他领域分别占比29%、10%、4%。过去,受限于原料己二胺供应有限与价格高昂,国内PA66价格大大高于PA6,PA66在聚酰胺(尤其是工程塑料)市场中的份额远低于欧美发达国家水平。

但随着原料国产化进程加速,PA66的价格也将持续走低,相对性能更好的PA66会在下游需求中展现出比PA6更强的竞争优势,这也是其未来需求呈现较快增长的主要驱动力。虽然聚酰胺市场需求整体的增长预期相对平稳,但PA66的市场占有率将持续提升,预计未来5年PA66的消费量将以年均11%的速度呈现迅速增加。

当前位置:

当前位置: