不一样的行业比较(三)——石油化学工业产业链比较之三

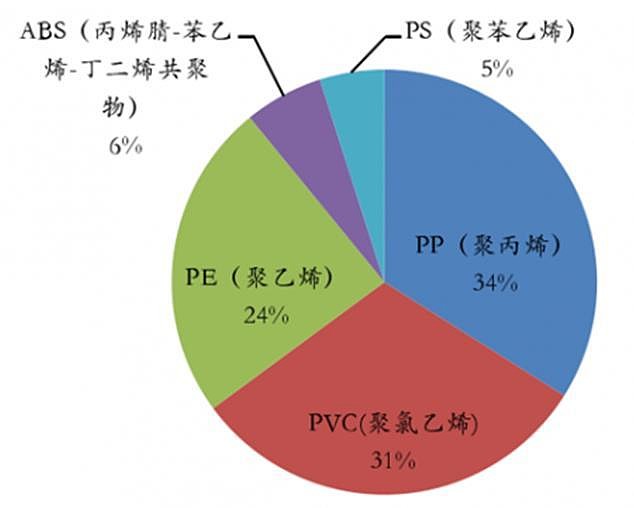

塑料是通过加聚或缩聚反应聚合而成的高分子化合物,是石油化学工业产业链中的重要产品,其抗形变能力介于纤维和橡胶之间,大范围的应用于工业、农业、交通运输、国防、医疗、日常生活等每个方面。按照大类划分,塑料大致可分为通用塑料、工程塑料和特种塑料。其中通用塑料产量大、用途广,是本篇文章研究的重点。国内五大通用塑料(PP、PVC、PE、ABS、PS)占比如下图所示,其中PVC(聚氯乙烯)、PP(聚丙烯)、PE(聚乙烯)这几个细分行业占比最高,最有代表性,在上市公司中有对应的投资标的可供投资选择,是本文探讨的重点。而下游塑料制品范围极广差异较大,因此并不在我们的研究范围以内,本文只针对塑料原料行业的投资价值做具体分析。

首先,通用塑料产业链结构表现为上游集中、下游分散。同前几篇文章所讨论的聚酯、聚氨酯产业链不同,通用塑料产业链并没有过多的中间产品,其生产原料为通过石油炼化、煤化工等技术路线合成的乙烯、乙炔或丙烯、苯等初级化工产品。所以其产业链上游为石化和煤化工企业,其中石化工生产企业产量占塑料供应的80%以上,而在石化工中中石化中石油又占到60%以上的份额。而相对的下业较为分散,除了数量众多的经销商外,生产最终产品的是各种塑料加工使用厂商,品类繁多结构分散。

其次,拥有上游资源的公司更有投资价值。PP、PE的生产以初级石油产品为主要原材料,而中石油中石化拥有对上游石油资源、进而对初级石化产品的垄断,最终也成为这两类塑料的主要生产商。PVC企业主要采取电石法生产,拥有电石-PVC配套项目,以及上游煤炭、原盐、石灰石等资源的公司具备更强的成本优势,一体化程度高的企业能确保原材料的稳定供给,不少PVC龙头公司通过外延并购的方式拓展上游资源。

接下来,我们对PVC、PE、PP三类塑料行业的产业链和生产的基本工艺分别作简要介绍。

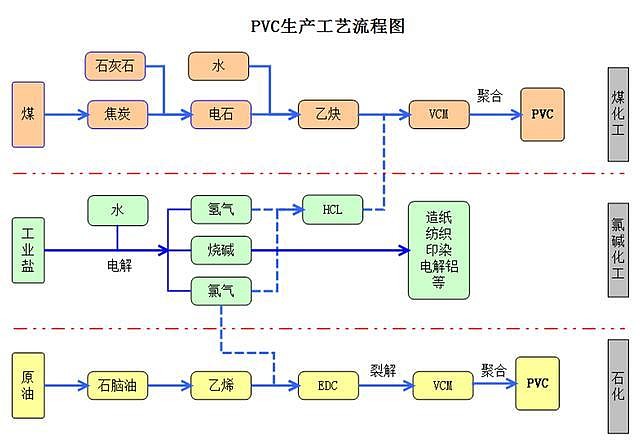

PVC是世界上产量最大的塑料产品之一,价格实惠公道,应用广泛,常见于雨衣、建材、塑料膜、塑料盒等。耐热至81℃时达到顶点,高温时易产生有害于人体健康的物质,很少被用于食品包装。与传统的石油化学工业行业不同,PVC生产主要有电石法、乙烯法两种工艺。电石法是以煤炭和原盐为原料生产氯乙烯,再通过聚合的方式生成聚氯乙烯。乙烯法是乙烯与氯气经过氯化/氧氯化反应生成二氯乙烷,热裂解制氯乙烯,最终聚合得到PVC。目前国内以电石法为主,产能占比超过80%。主要是由于国内石灰石资源丰富,石油资源相对缺乏,造成了电石法生产所带来的成本更低,为更多生产者所采用。主要产业链如下图所示:

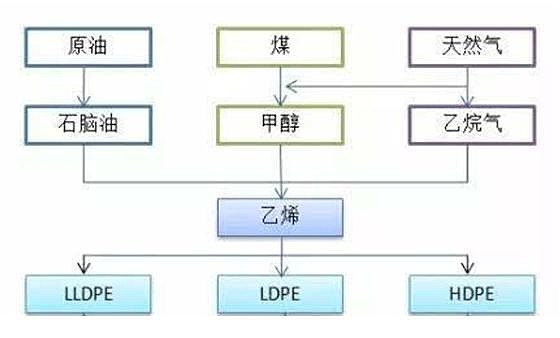

聚乙烯是乙烯经聚合制得的一种热塑性树脂,化学稳定性高,耐寒、耐辐射,电绝缘性好。它适合做食品和药物的包装材料,制作食具、医疗器械,还可做电子工业的在允许电压下不导电的材料等,其中塑料薄膜是主要的消费领域。聚乙烯的生产方法较为简单,即以乙烯为原料通过聚合反应生成。按其聚合压力的不同,可分为低压聚合法、高压聚合法和中压聚合法,对应的产品分别为低密度聚乙烯(LDPE)、线性低密度聚乙烯(LLDPE)、HDPE(HDPE)及中密度聚乙烯(MDPE)。主要产业链如下图所示:

聚丙烯是以丙烯为单体聚合而成的聚丙烯树脂,是通用塑料中的重要品种。聚丙烯具有质轻价廉、无毒、无味且机械强度高等优点,具备易加工、抗冲击强度、绝缘性好等优点,在汽车工业、家用电器、电子、包装和建材家具等方面有广泛的应用。各类型号的聚丙烯密度在0.9g/cm^3左右,熔点温度为164~170℃。聚丙烯是丙烯通过离子聚合的方法而成,具体的生产方法有淤浆法(在稀释剂中聚合)、液相本体法(70℃和3MPa条件下在液体丙烯中聚合)、气相法(在丙烯呈气态条件下聚合)。

在最终对所有的石油化学工业子行业做比较之前,先对三类通用塑料做一个简要对比。

从成本端看,PE、PP价格与国际油价波动息息相关,而PVC与油价的相关度不如前两者。

PE、PP的生产原料乙烯、丙烯大部分由石脑油中提取分离所得,占产能大多数的为石油炼化企业,煤制PE和煤制PP占总产能的比重仅为约20%与22%,那么最终产品的价格与国际油价波动相关度极高也是顺理成章了。

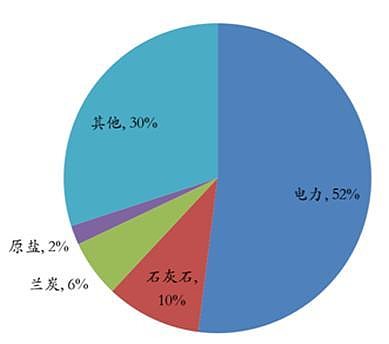

相比之下,在PVC的生产中,乙烯法的重要原料乙烯是石脑油裂解产品,PVC的价格与原油价格具有一定的正相关性。但由于国内绝大多数PVC是采用电石法生产的,其成本端的价格更加依赖电石,向产业链上方追溯,则非常依赖石灰石、煤炭、电力成本,尤其是电力成本占比较高(约占电石成本的50%)。作为大宗商品的煤炭和油价有一定相关性,但在成本中所占比重也十分有限。另外,PVC的生产原料为乙炔、HCL(电石法)或乙烯、氯气(乙烯法),不仅需要煤化工/石油化学工业产品,也需要氯碱化工产业的配合。虽然HCL(15%)或氯气(10%)占比成本并不高,但是也不能完全忽略其影响。

从集团企业层面看,行业集中度从高到低依次为PE、PP、PVC。从公司数来看,截止2018年,卓创资讯统计的PE在产企业有36家,PP在产企业70家,隆众资讯统计的PVC(包括糊树脂)在产企业共79家。其中PE、PP以及PVC产能排名前十的企业总产能分别占国内总产能的49%、33%和34%,从这个方面来看,似乎三者并没有太大差别,PE生产相对集中。然而如果从集团产能分布来看,PE、PP的产能都是由石化企业贡献,而不少石化企业都是中石油中石化旗下的公司。在PE生产企业中,中石油和中石化的产能仍旧占了半壁江山,而在PP生产中大约占到40%。虽然近年来PVC生产企业朝着大型化、规模化的方向发展,但行业集中度依旧明显小于PE和PP。

而从地域分布角度看,产能集中度PVC最高,PP、PE相比来说较低。PVC产能集中度最高,大多分布在在西北、华北以及华东三大地区,主要是由于这些地区资源丰富,电价低,且大力推行“煤-电-氯碱化工”一体化产业链项目,因而产品具有成本优势。而PP、PE并无显著的产能地域集中态势,排名前五的省份产能在全国总产能占比均在45%左右,排名前十的省份总产能占比均在70%左右。

通用塑料用途广泛,其需求的增长与国内整体经济发展形势的发展紧密关联,若需要考察整个塑料行业的景气情况,分析出宏观经济周期走势是最重要的。三类塑料在经济周期中大致表现一致,而由于不同的塑料之间最终用途任旧存在差异,剔除经济周期后依据不同用途判断行业前景,才能够更为准确地比较长期投资价值的大小。

首先看PVC。PVC大多数都用在制作管材管件、型材门窗,占比达到 51%,因此PVC的需求与房地产行业景气相关度极高。基于房地产行业受到限购、限贷影响,国家对房价过快上涨的限制必然对房地产的增长形成压力,进而不利于PVC行业未来的长期发展。此外,PVC价格实惠公道、应用广泛,但健康、安全存隐患令其发展前途遭遇挑战。如PVC管材曾大范围的应用于给水管路系统和燃气输送管路系统,但近年来PVC管路系统在燃气输送领域的市场占有率几近为零,受环保问题影响PVC在给水系统的用量也有下滑。

再看PE和PP。PE的下游应用比较广泛,薄膜占大多数,而其中的70%用于包装膜。伴随我国消费水平的一直在升级,包装行业需求总量仍有大幅度的提高的空间,预计后续仍将维持快速的发展势头。而聚丙烯需求结构的前三位是拉丝、注塑、膜料,分别集中于编织袋、日用小家电、包装等,需求较为稳定,后两者也受益于我国的消费升级。如合格的PP材料可以在微波炉中使用,同时很多的保鲜盒也使用的是PP塑料。另外,由于毒性较小的关系,PE和PP在管材领域有逐渐替代PVC份额的趋势。

当前位置:

当前位置: