【行业深度】洞察2024:中国改性塑料行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

(原标题:【行业深度】洞察2024:中国改性塑料行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等))

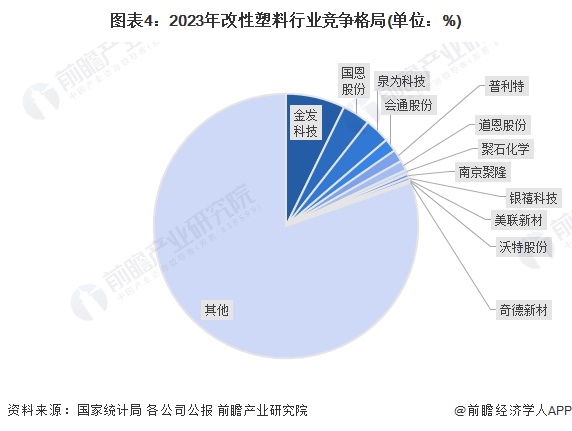

目前国内改性塑料的生产企业主要是金发科技、国恩股份、普利特、道思股份等企业。可大致分为四个竞争层次金发科技、国恩股份2023年产量在100万吨以上,处于第一梯队;普利特、道恩股份、会通股份等产量在10-100万吨之间,处于第二梯队;美联新材、沃特股份、奇德新材产量不足10万吨,处于第三梯队,第四梯队为禾昌聚合、纽麦特、杰事杰等新三板企业及其他非上市企业。

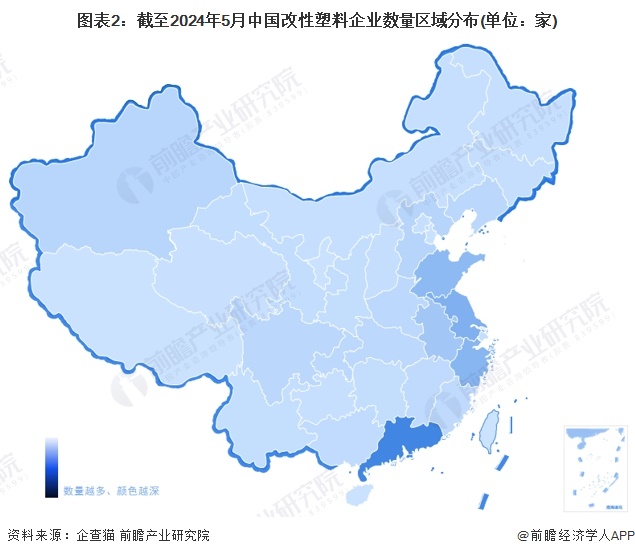

从企查猫以“改性塑料”为关键词进行精确搜索,得到改性塑料企业区域分布。从我国改性塑料产业链企业区域分布来看,改性塑料产业链企业主要分布在广东,其次是在江苏、山东、浙江、安徽等地区;其余地方,如新疆等省市虽然有企业分布,但是数量较少。

从代表性企业分布情况去看,广东、江苏、浙江、山东等地代表性企业较多,其中广东拥有最多代表性企业,如金发科技、泉为科技、聚石化学、银禧科技等。

根据国家统计局数据。2023年,我国初级形态塑料产量11901.8万吨,同比增长6.3%。按照25%的改性化率折算,则2023年我国改性塑料产量约2975.5万吨。根据各公司年报披露的产量数据测算,2023年金发科技产量份额占比约7%,国恩股份产量份额占比约3%。

受益于行业的迅速发展,我国改性塑料行业产业链企业已达上千家。根据国家统计局及各公司公报产量数据测算,2023年我国行业CR3约为14%,CR5约为16%,CR10不足20%,市场集中度较低。

从我国改性塑料代表性企业产品架构及营业收入情况去看,2023年,金发科技的改性塑料业务收入超过200亿元,且毛利率超过20%,整体竞争力较强。

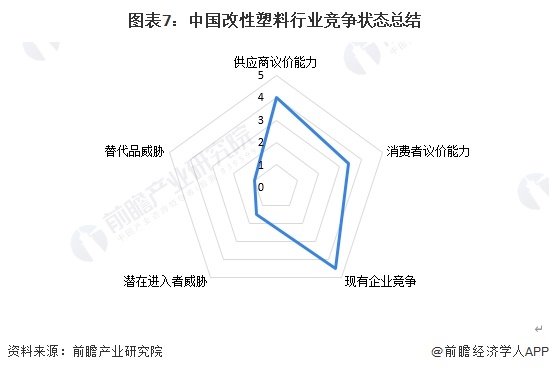

从五力竞争模型角度分析,由于改性塑料是普通塑料良好的替代品,而目前没再次出现更好的产品来替代改性塑料,因此整个行业替代品威胁较小;目前我国改性塑料市场容量较大,但头部企业的市场占有率较低,大大小小的改性塑料企业多达千余家,整体竞争较为激烈;

改性塑料产品品种类型繁多,从上游原材料构成看,基本集中于五大通用塑料树脂,价格与国际原油价格趋势的趋同性极强,具有较强的成本转嫁能力,因此改性塑料制造商与上游原材料供应商的议价能力较弱;下游消费市场主要是制造企业,在中低端的通用型改性塑料而言,购买者具有极大的选择余地,针对该部分产品具有较强的议价能力;同时,因改性塑料属于技术与规模密集型行业,综合而言潜在进入者威胁较小。

根据以上分析,对各方面的竞争情况做量化,5代表最大,0代表最小,目前我国改性塑料行业五力竞争总结如下:

证券之星估值分析提示普利特盈利能力平平,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示国恩股份盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示道恩股份盈利能力良好,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示沃特股份盈利能力平平,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示银禧科技盈利能力比较差,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示同益股份盈利能力平平,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示美联新材盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示南京聚隆盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。

当前位置:

当前位置: